2022-10-19 08:54:58

來源:金融界

今年迄今為止,標準普爾500指數已經下跌了21%,但高盛的策略師認為,這個價格仍然過高。

以美國首席股票策略師David Kostin為首的高盛策略師在一份日期為10月14日的報告中寫道,今年年初大盤指數的市盈率為21倍,是1980年以來的第91個百分點。雖然此后市盈率已降至15.8倍,但仍停留在第66百分位。

該策略師團隊寫道:“盡管衰退風險加劇,地緣政治局勢緊張,宏觀經濟前景普遍不明朗,但收益收益率差距——股票風險溢價的常見指標——仍接近15年來的最低水平。與實際10年期國債收益率(3.994%)和投資級公司債券(標普500 SPX)相比,0.95%的指數估值高于1980年以來的第75個百分位數。”

不過,高盛的策略師仍認為美國股市有四個領域存在機會,投資者可以在這些領域逢低買進。

價值和短期股票

Kostin和他的團隊說,與長期股票相比,長期股票對利率變化特別敏感,價值和短期股票看起來更有吸引力。他們寫道:“如果利率保持在高位,我們預計長期股票將繼續面臨比短期股票更強的估值和業績阻力。”

Kostin認為,估值和當前的宏觀環境也傾向于青睞價值型股票而非成長型股票,因為標準普爾500指數中最貴和最便宜股票之間的估值差距仍"非常大"。

利潤增長,股票

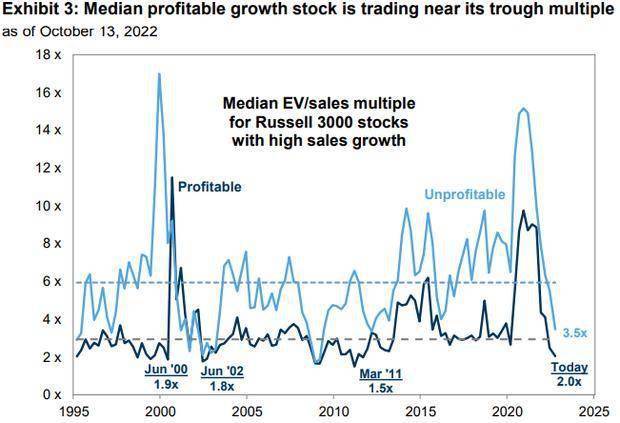

然而,大幅拋售為一些盈利的成長型股票創造了機會,這些股票目前的交易價格僅略高于過去30年低谷時期的EV/sales估值水平(見下圖)。

高盛的策略師寫道:“盡管利率上升和衰退風險在短期內對成長型股票構成不利影響,但一些成長型股票的低估值可能對投資視野足夠長的選股者來說是一個機會。”

周期股

根據高盛的分析,即使在經濟衰退的情況下,一些周期性行業的股票的估值也很低。

"如果衰退風險繼續上升,獲利預估繼續下降,那么周期可能繼續滯后,"策略師表示。“然而,周期股之間存在很大的估值差異。投資者對衰退的擔憂拖累了某些周期性股票的市盈率,這意味著即使經濟低迷的風險升高,風險的分配也變得有利。”